民营银行插足淘汰赛?微众网商双雄吃掉70%利润,尾部抱"国资大腿"求生

来源:WEMONEY商榷室

作家:林见微

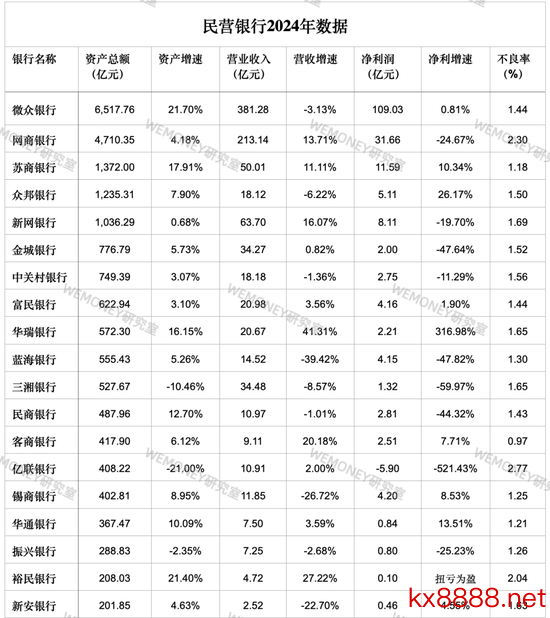

自2014年试点于今,我国民营银行已走过十个春秋。收尾2024年末,19家民营银行总金钱范畴打破2万亿元,虽仍不足单家头部城商行体量,但已然成为普惠金融边界的新力量。在金融真切改良的海潮中,这个年青的银行业态正履历着前所未有的分化与重构。

回来民营银行发展史,各家民营银行在开业后一到两年内大多竣事盈利,但由于开业期间、鼓励配景、业务模式等成分的不同,民营银行“二八效应”显耀。

尤其是跟着金融竞争的加重和监管战略的收紧,民营银行的生计环境愈发发奋。部分民营银行因业务结构单一、欠债渠谈窄等问题,导致盈利智商裁汰。同期,不良贷款余额的增多和不良贷款率的高潮,也进一步压缩了民营银行的利润空间。

从19家民营银行2024年财报数据可见,头部银行凭借科技壁垒与客群深耕保捏谨慎增长,腰部机构加快转型解围,而尾部银行则面对盈利收缩与金钱质料承压的挑战。行业呈现出“英雄恒强、本性求生”的显着步地。

行业合座范畴超2万亿

振兴银行等3家“缩表”

民营银行的早期探索不错追念到上个世纪。1996年民生银行成立,虽未被官方归类为民营银行,但独创民资控股先河;2003年后渤海银行、浙商银行等夹杂统统制银行接续出现。

2014年3月,国务院批准首批民营银行试点,标记着民营银行认真插足模范化发展阶段。2016年监管战略常态化,民营银行数目增至19家,新增银行如新网银行(四川)、众邦银行(武汉)、苏商银行(江苏)等。2020年后监管趋严,新增派司暂停,行业插足存量竞争与结构转化期。

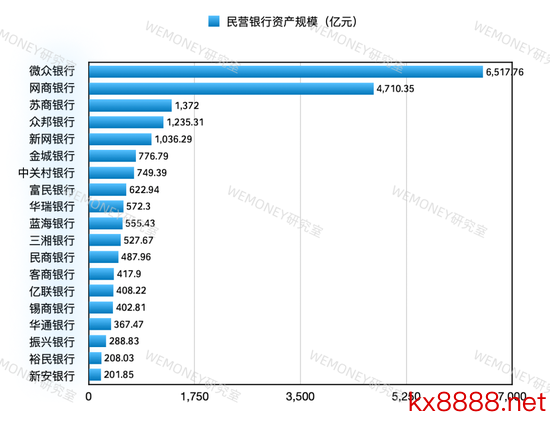

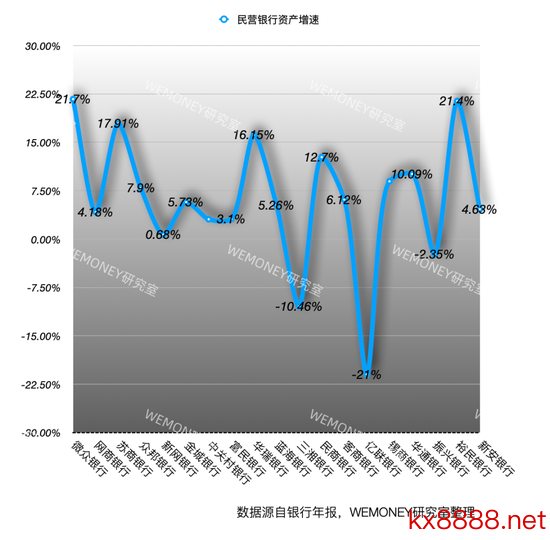

2024年民营银行总金钱范畴2.15万亿元,较上年末增约9.5%,增速较前几年有所放缓。同期,机构间增速互异悬殊,“金字塔”结构愈发显耀。

从2024年数据来看,微众银行以6,517.76亿元金钱总数稳居榜首,卓越于尾部10家银行金钱总和的2.5倍。其21.7%的金钱增速虽较往年放缓,但仍大幅起首行业均值,清楚降生态场景的捏续赋能。网商银行以4,710.35亿元位列第二。

第二梯队阵营中,有三家总金钱超千亿。苏商银行(1,372亿元)、众邦银行(1,235.31亿元)通过区域深耕保捏7.9%-17.91%的谨慎增长,而新网银行(1,036.29亿元)金钱微增0.68%。金城银行(776.79亿元)增速5.73%。

WEMONEY商榷室珍惜到,亿联银行、三湘银行、振兴银行三家机构出现“缩表”,金钱范畴离别缩水21%、10.46%和2.35%。裕民银行虽以21.4%的增速逆势解围,但208.03亿元的体量仍居行业末位。

头部“虹吸效应”显耀

尾部盈利空间收窄

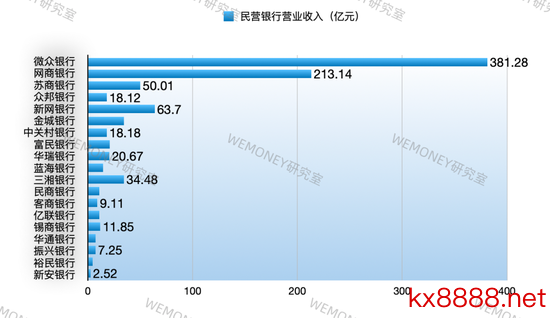

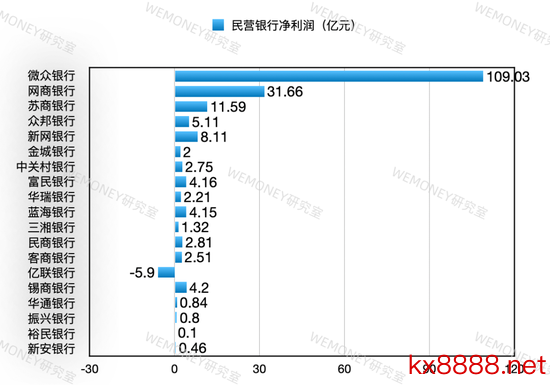

2024年,19家民营银行统统竣事营业收入934.18亿元,同比增长1.99%;净利润187.91亿元,同比减少10.41%。

从各门户据看,19家民营银行筹生意绩呈现分化趋势。

微众银行以6517.76亿元总金钱、381.28亿元营收稳居榜首,其净利润109.03亿元跳跃其余18家总和。网商银行以4710.35亿元金钱、213.14亿元营收紧随自后,两家头部机构统统金钱范畴超1.1万亿元,酿成富裕“断层上风”。

2024年,6家银行竣事了事迹“双增长”,离别为苏商银行、富民银行、华瑞银行、客商银行、华通银行和裕民银行。与之相对的是,三湘银行、蓝海银行、民商银行、振兴银行和中关村银行营收净利较上年均有所下滑。

微众银行、网商银行以381.28亿元、213.14亿元的营收领跑,其余银行营收均不足百亿元,新网银行、苏商银行营收超50亿元,离别为63.70亿元和50.06亿元,新安银行营收下滑22.47%至2.52亿元,名次垫底。

从营收增速看,华瑞银行、裕民银行和客商银行涨幅较大,离别同比增长41.31%、27.15%和20.20%。9家银行出现下滑,蓝海银行营收同比下落39.42%,至14.52亿元。

从净利润数据来看,19家银行中仅一家赔本。微众银行竣事净利润109.03亿元,微增0.81%,网商银行和苏商银行位列第二、三位,净利润离别为31.66亿元和11.58亿元,裕民银行净利润虽不足1000万元,但同比竣事103.46%的增长。从净利润增速看,包括新网银行、中关村银行、振兴银行等在内的9家民营银行净利润同比下落。

此前金融监管部门负责东谈主先容,前年部分民营银行净利润下滑的主要原因是加大了拨备计提力度。

金钱质料方面,客商银行不良率0.97%为行业最低,但也有3家机构不良率超2%。数据清楚,2024年民营银行金钱质料面对下行压力,平均不良贷款率达1.66%,2025年3月末该样式的进一步升至1.76%,高于生意银行平均水平。

4.11%净息差还能撑多久?

高存高贷模式临大考

面对“一排一店”战略管理和国有大行下千里挤压,民营银行平均净息差虽保管在4.11%的高位,但“高存高贷”模式已现疲态。2025年全行业入款利率下行压力加重,贷款端价钱战导致收益率捏续收窄,转型近在眉睫。

分析东谈主士合计,将来3-5年是关键转型期,得手与否取决于能否从“价钱障翳风险”转向“技能运行后果”,并通过生态谐和与业务更动构建可捏续竞争力。

面对竞争压力,民营银行正通过互异化定位开辟生计空间。

微众银行2024年在香港获批确立微众科技有限公司,成为第一家确立科技子公司的民营银行,并单独增设了海外发展部,寻求出海的业务增量。网商银行发力轮廓金融就业,在2024年末入款、答理等客户金钱惩处范畴(AUM)初度迈上万亿台阶,代销的第三方银行答理家具范畴位居行业第二。

金城银行在财报中指出,要坚捏“防风险调结构、作念科技拿中收”的商酌策略。锡商银行捏续打造本性化、互异化产业银行模式,壮大产业金融发展根基。据了解,其产业金融捏续打造“中枢企业+产业 平台+链属企业”的就业模式,更动供应链就业场景,聚焦钢铁、化塑、医药等重心行业,开业以来供应链业务累计就业客户2.4万户。

此外,值得珍惜的是,裕民银行、新安银行等已引入所在国资。2024年8月,金融监管总局批复,裕民银行第一大鼓励位置由正邦集团有限公司更换为南昌金融控股有限公司,占股30%,这次国资担任民营银行第一大鼓励在国内尚属首例。而安徽新安银行更进一步,2024年11月,监管批复三家所在国资共计拿下新安银行51%股权,该行成为了寰宇首家国资控股的民营银行。

这种“民营性质淡化”趋势可能改变行业划定。行业东谈主士暗示,中小民营银行若无法打破区域限制或找到本性业务,可能进一步依赖国资挽救,行业分化将更显豁。有群众冷漠淡化“民营”标签,将民营银行纳入一般生意银行监管框架,允许国资、外资等多元成本插足,拓宽发展空间。

将来阛阓或将酿成“头部阛阓化、尾部国资化”的分层步地,数字化转型智商与本性场景开拓将成为生计决胜关键。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

牵扯裁剪:王馨茹